Z dnia na dzień rośnie liczba niespłacanych kredytów. Banki co raz częściej szybko pozbywają się takich długów i sprzedają je firmom windykacyjnym lub niestandaryzowanym sekularyzacyjnym funduszom inwestycyjnym. Co w takiej sytuacji zrobić, czy jest się czego bać? Wręcz przeciwnie! Jeśli sprzedaż długu Ciebie dotyczy, to Twoje szanse na całkowite umorzenie tego długu znacząco rosną…

Spis treści

Początek problemów

Zaciągając kredyt zawsze zakładamy, że przez najbliższe kilka lat nic złego się nie wydarzy i uda nam się spłacić kredyt zgodnie z umową. Niestety życie bywa okrutne: utrata pracy, przewlekła choroba, wypadek. Różne wydarzenia losowe powodują, że czasem nie jesteś w stanie dłużej spłacać kredytu. Co się dzieje w takiej sytuacji? Bank sam może próbować wymusić na Tobie spłatę lub powierzyć to zadanie firmie windykacyjnej. Może również całkowicie pozbyć się długu, sprzedając go. Czy to legalne? Tak, jest to legalne, ponieważ umowa kredytowa którą podpisałeś, zawiera prawdopodobnie informację o tym, że wierzytelność może zostać sprzedana.

Sprzedaż długu

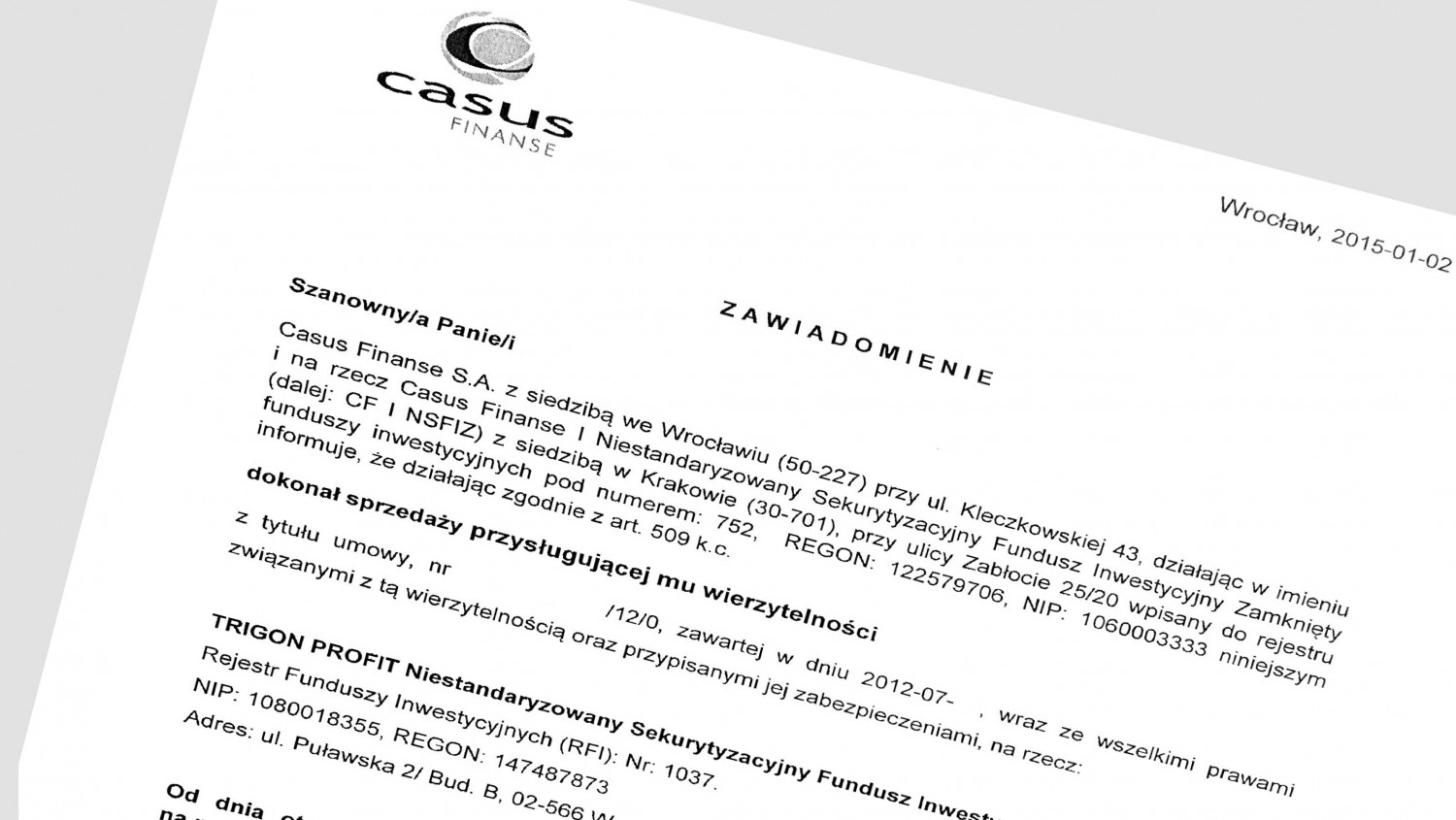

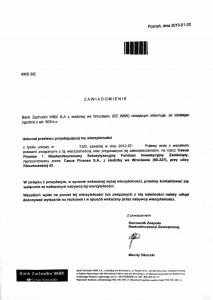

Bank może próbować samodzielnie dochodzić spłaty przez kilka miesięcy. Jeśli uzna, że nie ma to dłużej sensu – sprzeda dług za zaledwie kilka procent jego nominalnej wartości (!). Zdarza się jednak, że bank bardzo szybko sprzedaje dług – już po 2-3 miesiącach niespłacanego kredytu. Dlaczego? Bo taki „świeży” dług potencjalnie łatwiej ściągnąć, dlatego też jego cena jest wyższa i wynosi „aż” kilkanaście procent rzeczywistego salda zadłużenia. Czy bank może sprzedać mój dług? Dlaczego banki pozbywają się niespłacanych kredytów za zaledwie ułamek ich wartości? Ponieważ proces ich odzyskiwania jest długotrwały, kosztowny, a co najistotniejsze – przeterminowane i wymagalne zobowiązania bardzo źle wyglądają w raportach finansowych. Zaraz po sprzedaży długu, bank wysyła do Ciebie informację, że zgodnie z art. 509 k.c. dokonał przelewu przysługującej mu wierzytelności na rzecz nowego podmiotu, najczęściej jest nim Niestandaryzowany Sekurytyzacyjny Fundusz Inwestycyjny Zamknięty. Ma do tego prawo na podstawie kodeksu cywilnego:

Art. 509. kodeksu cywilnego

§ 1. Wierzyciel może bez zgody dłużnika przenieść wierzytelność na osobę trzecią (przelew), chyba że sprzeciwiałoby się to ustawie, zastrzeżeniu umownemu albo właściwości zobowiązania.

§ 2. Wraz z wierzytelnością przechodzą na nabywcę wszelkie związane z nią prawa, w szczególności roszczenie o zaległe odsetki.

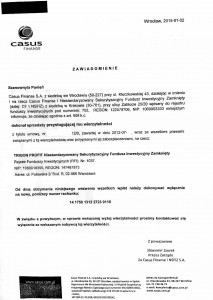

Najczęściej chwilę później otrzymujesz pismo informacyjne bezpośrednio do nowego wierzyciela, z nowym numerem konta do spłat, nowym numerem sprawy i namiarami do osoby kontaktowej albo też, co zdarza się nieco rzadziej – nowy wierzyciel natychmiast sprzedaje Twoją wierzytelność do kolejnego wierzyciela. Taka sytuacja miała miejsce w tym przypadku.

Sprzedaż długu – przykład

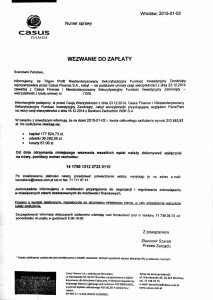

Przedsiębiorca, posiadający jednoosobową działalność gospodarczą zaciągnął w połowie 2012 roku kredyt w Banku Zachodnim WBK na kwotę 200.000zł. Niestety kokosy, które obiecywał franczyznodawca nie wyrosły… i przedsiębiorca po kilku miesiącach zbankrutował, tracąc tym samym możliwość dalszej spłaty kredytu. Bank wypowiedział umowę kredytową, wystawił Bankowty Tytuł Egzekucyjny (BTE), wystąpił do sądu o nadanie klauzuli wykonalności co sąd uczynił we wrześniu 2014 roku. W tym momencie bank miał możliwość wszczęcia egzekucji u komornika, co też uczynił w listopadzie 2014 roku, kiedy dłużnik dostał od komornika zawiadomienie o wszczęciu egzekucji. Mimo tego, że egzekucja trwała, a komornik ściągnął z konta dłużnika kilka tysięcy złotych… bank dnia 2 stycznia 2015 roku sprzedał dług, który z kolei tego samego dnia został sprzedany dalej do kolejnego wierzyciela:

Sytuacja jest BARDZO ciekawa z kilku powodów:

- Z chwilą otrzymania od komornika zawiadomienia o wszczęciu egzekucji, za naszą radą dłużnik w terminie 7 dni wniósł do sądu zażalenie na postanowienie o nadaniu klauzuli wykonalności, które z dużym prawdopodobieństwem zostanie uwzględnione. Wystawiony BTE z klauzulą wykonalności utraci swoją moc.

- Mimo sprzedaży wierzytelności bank nie był łaskaw powiadomić o tym komornika, który nadal prowadzi egzekucję na rzecz wierzyciela (banku)… który formalnie nie jest już wierzycielem, ponieważ sprzedał ten dług. Co za tym idzie – dłużnik w każdej chwili może pójść do komornika, przedłożyć kopie pism potwierdzających sprzedaż długu, wierzytelności i zawnioskować o umorzenie postępowania egzekucyjnego, co też komornik niezwłocznie uczyni, ponieważ będzie miał świadomość, że wszelkie jego działania od momentu sprzedaży długu są bezprawne.

- Komornik zajął dłużnikowi konto, ściągnął kilkanaście tysięcy złotych. Z chwilą gdy sąd – po rozpatrzeniu zażalenia, które wniósł dłużnik – uchyli postanowienie o nadaniu klauzuli wykonalności, wszelkie przejęte przez komornika na rzecz banku środki będą z formalnego punktu widzenia zajęte BEZPRAWNIE. Dlaczego? Ponieważ z chwilą gdy kwota ta została od dłużnika ściągnięta, a klauzula wykonalności została uchylona, po stronie banku zaistniała sytuacja nienależnego świadczenia kosztem dłużnika (art. 410 k.c.), dlatego dłużnik może wystąpić do banku o jej zwrot!

Art. 410. kodeksu cywilnego

NIENALEŻNE ŚWIADCZENIE§ 1. Przepisy artykułów poprzedzających stosuje się w szczególności do świadczenia nienależnego.

§ 2. Świadczenie jest nienależne, jeżeli ten, kto je spełnił, nie był w ogóle zobowiązany lub nie był zobowiązany względem osoby, której świadczył, albo jeżeli podstawa świadczenia odpadła lub zamierzony cel świadczenia nie został osiągnięty, albo jeżeli czynność prawna zobowiązująca do świadczenia była nieważna i nie stała się ważna po spełnieniu świadczenia.

„MAMY CIĘ!”

NAJWAŻNIEJSZE: nowy wierzyciel, w tym wypadku Trigon Profit Niestandaryzowany Sekurytyzacyjny Fundusz Inwestycyjny Zamknięty, w tym momencie nie dysponuje ŻADNYM tytułem egzekucyjnym z klauzulą wykonalności, zatem formalnie nie może rozpocząć egzekucji u komornika. Jedyne co może to dzwonić/pisać do dłużnika i grzecznie prosić o to, aby ten dobrowolnie spłacił swoje zadłużenie…

Ktoś zapyta: ale jak to??? Przecież Trigon kupił dług, dla którego był wystawiony BTE. Wystarczy przepisać klauzulę wykonalności na aktualnego wierzyciela i po kłopocie.

Otóż NIE ! Bankowy Tytuł Egzekucyjny jest dokumentem, do którym w myśl art. 96 prawa bankowego, posługiwać mogą się WYŁĄCZNIE BANKI:

Ustawa – Prawo Bankowe

Art. 96.

1. Na podstawie ksiąg banków lub innych dokumentów związanych z dokonywaniem czynności bankowych banki mogą wystawiać bankowe tytuły egzekucyjne.

Więcej o Bankowym Tytule Egzekucyjnym znajdziesz tutaj:

Jak bronić się przed BTE ?

Uchylenie klauzuli wykonalności na Bankowy Tytuł Egzekucyjny

Jak zatem Niestandaryzowany Sekurytyzacyjny Fundusz Inwestycyjny może dochodzić jakichkolwiek środków od dłużnika? Musi uzyskać prawomocny nakaz zapłaty opatrzony klauzulą wykonalności, a jeśli dłużnik dysponuje odpowiednią wiedzą i odpowiednio zareaguje – nie będzie to wcale takie proste…